กรุงไทย คาด ภาษีนำเข้าสหรัฐฯ-อาเซียน เสี่ยงสูง

ธนาคารกรุงไทย ประเมินผลกระทบจากภาษีตอบโตของสหรัฐฯ ต่ออาเซียนท่ามกลางความไม่แน่นอนสูงขึ้น คาดไทยรับผลกระทบหนักสุด

ธนาคารกรุงไทย รายงานว่า ปัจจุบัน เศรษฐกิจและการค้าโลกกำลังเผชิญกับความท้าทายจากสงครามการค้ารอบใหม่ ภายใต้การนำของ ประธานาธิบดี โดนัลด์ ทรัมป์ อีกทั้งยังมีความไม่แน่นอนสูงขึ้น หลังมาตรการภาษีของสหรัฐฯ ที่อ้างอิงกับกฎหมายว่าด้วยอำนาจเศรษฐกิจฉุกเฉินระหว่างประเทศ (IEEPA) ซึ่งรวมถึงมาตรการภาษีตอบโต้ (Reciprocal Tariffs) อยู่ระหว่างการพิจารณาของศาลอุทธรณ์

แต่ขณะนี้ สหรัฐฯ ยังสามารถจัดเก็บภาษีนำเข้าพื้นฐานในอัตรา 10% และภาษีตอบโต้รายประเทศต่อไปได้ในระหว่างกระบวนการอุทธรณ์ ซึ่งการพิจารณาของศาลอุทธรณ์อาจใช้เวลาหลายเดือน และยังมีความเสี่ยงที่รัฐบาลสหรัฐฯ อาจหันไปใช้กฎหมายอื่นในการผลักดันมาตรการภาษี ทำให้ความเสี่ยงจากมาตรการภาษีตอบโต้ของสหรัฐฯ ยังคงอยู่ในระดับสูง โดยเฉพาะในกลุ่มประเทศที่จะถูกเก็บภาษีตอบโต้ในอัตราที่สูง และพึ่งพาการส่งออกไปสหรัฐฯ เป็นหลักอย่างอาเซียน

โดยธนาคารกรุงไทยวิเคราะห์ผลกระทบของมาตรการภาษีตอบโต้ของสหรัฐฯ ต่ออาเซียนว่าประเทศใดมีความเสี่ยงที่จะได้รับผลกระทบมากที่สุดในสถานการณ์ปัจจุบัน และประเมินช่องทางผลกระทบทั้งทางตรงและทางอ้อม ตลอดจนแนะนำแนวทางการปรับตัวของผู้ประกอบการไทย เพื่อลดผลกระทบของสงครามการค้าที่ทวีความรุนแรงมากขึ้น

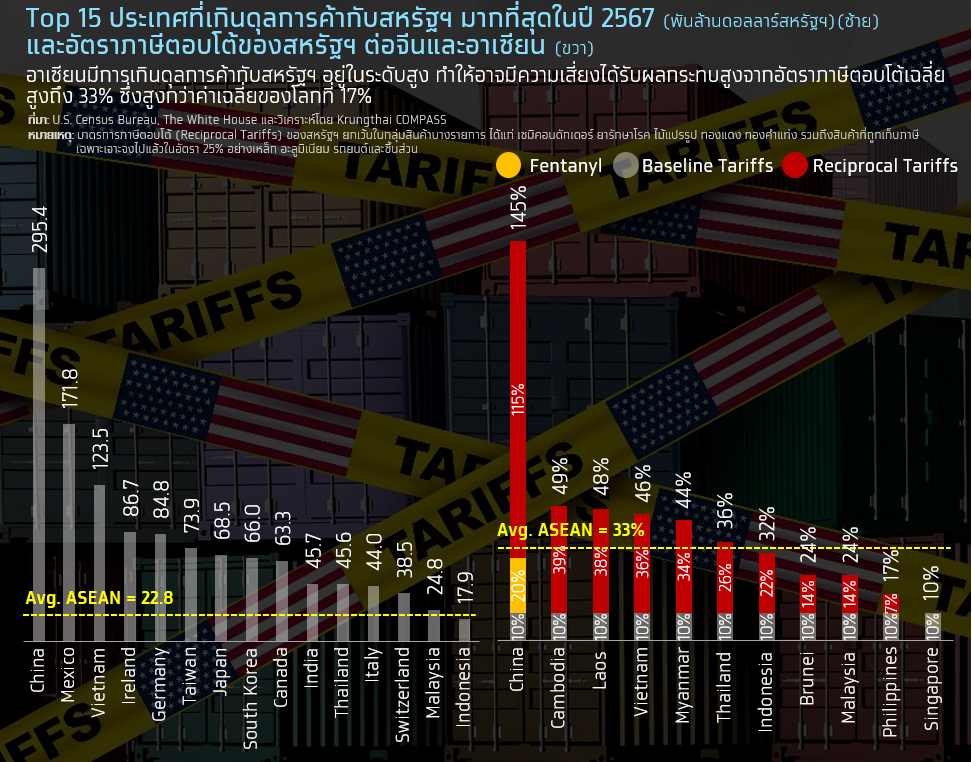

อาเซียนจะถูกสหรัฐฯ เก็บภาษีตอบโต้มากแค่ไหน?

ประเทศต่างๆ ยกเว้นจีน เม็กซิโก และแคนาดาถูกสหรัฐฯ เก็บภาษีนำเข้าพื้นฐานที่ 10% และจะเก็บภาษีตอบโต้เพิ่มเติมกับประเทศที่เกินดุลการค้ากับสหรัฐฯ สูง ในวันที่ 9 ก.ค. 2568 หลังครบกำหนดระยะเวลาผ่อนผัน 90 วัน

อาเซียนจะถูกสหรัฐฯ เก็บภาษีตอบโต้เฉลี่ยสูงถึง 33% ซึ่งสูงกว่าค่าเฉลี่ยของโลกที่ 17% เนื่องจากในปี 2567 อาเซียนเกินดุลการค้ากับสหรัฐฯ สูงถึง 22.8 พันล้านดอลลาร์สหรัฐฯ ทำให้มีความเสี่ยงได้รับผลกระทบจากอัตราภาษีตอบโต้ที่สูง โดยเฉพาะกลุ่ม CLMV จะถูกเก็บภาษีตอบโต้สูงถึง 44%-49% ขณะที่ไทยจะถูกเก็บภาษีตอบโต้ 36% ซึ่งสูงกว่าค่าเฉลี่ยของอาเซียน

ส่วนมาตรการภาษีตอบโต้ของสหรัฐฯ กับจีนจะมีผลบังคับใช้ในวันที่ 12 ส.ค. 2568 หลังสหรัฐฯ ลดภาษีนำเข้าสินค้าจากจีนจาก 145% เหลือ 30% ขณะที่จีนลดภาษีนำเข้าสินค้าจากสหรัฐฯ จาก 125% เหลือ 10% ชั่วคราวเป็นเวลา 90 วัน ซึ่งอาจส่งผลกระทบต่ออาเซียนที่มีความเชื่อมโยงกับสหรัฐฯ และจีนสูง

แม้ว่ายังมีความไม่แน่นอนของมาตรการภาษีตอบโต้ของสหรัฐฯ แต่หลายประเทศในอาเซียนยังเดินหน้าเจรจากับสหรัฐฯ เพื่อลดผลกระทบจากมาตรการภาษีตอบโต้ โดยอินโดนีเซีย เวียดนาม มาเลเซีย ฟิลิปปินส์ สิงคโปร์ และกัมพูชาเริ่มเจรจากับสหรัฐฯ แล้ว ส่วนใหญ่เสนอเพิ่มการนำเข้าสินค้าจากสหรัฐฯ โดยเฉพาะสินค้าเกษตร และพลังงาน

ไทยยื่น 5 ข้อเสนอ หวังลดเป้าเกินดุลการค้ากับสหรัฐฯ ให้ได้ 50% ใน 5 ปี

ขณะที่ไทยได้ยื่น 5 ข้อเสนอในการเจรจากับสหรัฐฯ ซึ่งมีเป้าหมายลดการเกินดุลการค้ากับสหรัฐฯ ให้ได้ 50% ภายใน 5 ปี และส่งเสริมความร่วมมือเป็นพันธมิตรระดับยุทธศาสตร์มากขึ้นในอนาคต ได้แก่

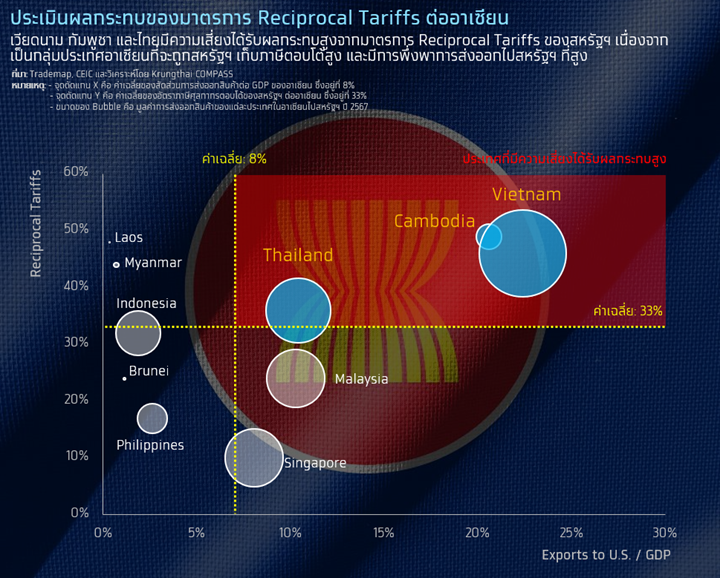

ประเทศใดในอาเซียนที่มีความเสี่ยงได้รับผลกระทบจากภาษีตอบโต้ของสหรัฐฯ มากที่สุด

Krungthai COMPASS ประเมินว่า หากสหรัฐฯ จัดเก็บภาษีตอบโต้ตามอัตราที่ประกาศไว้1 จะทำให้เวียดนาม กัมพูชา และไทยเป็นประเทศในอาเซียนที่มีความเสี่ยงได้รับผลกระทบจากมาตรการภาษีตอบโต้ของสหรัฐฯ มากที่สุด

เนื่องจากเป็นประเทศที่จะถูกสหรัฐฯ เก็บภาษีตอบโต้สูงถึง 46%, 49% และ 36% ตามลำดับ ซึ่งสูงกว่าค่าเฉลี่ยของอาเซียนที่ 33% อีกทั้งยังมีการพึ่งพาการส่งออกไปยังสหรัฐฯ ที่สูง สะท้อนจากสัดส่วนการส่งออกสินค้าของเวียดนาม กัมพูชา และไทยไปสหรัฐฯ ในปี 2567 สูงถึง 22%, 21% และ 10% ต่อ GDP ตามลำดับ

ดังนั้น หากการเจรจาระหว่างประเทศในอาเซียนและสหรัฐฯ ไม่บรรลุผล อาจทำให้ความต้องการนำเข้าสินค้าของสหรัฐฯ จากเวียดนาม กัมพูชา และไทยมีแนวโน้มลดลงจากต้นทุนภาษีนำเข้าสินค้าที่สูงขึ้น ซึ่งจะส่งผลกระทบเชิงลบต่อเศรษฐกิจอย่างมีนัยสำคัญ

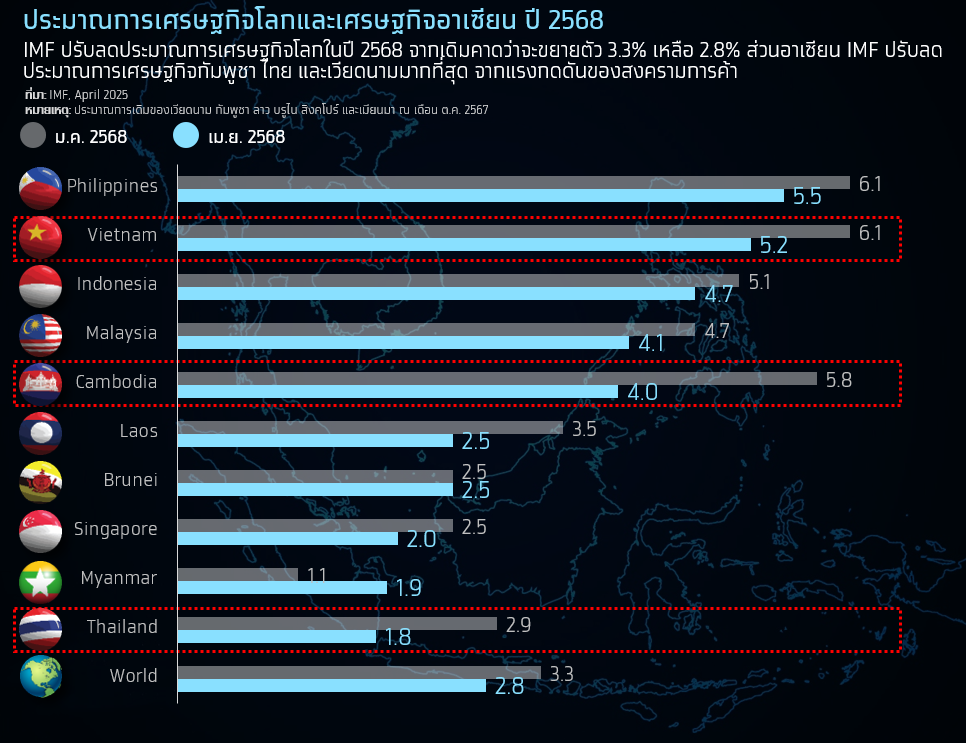

สอดคล้องกับรายงาน World Economic Outlook ฉบับเดือน เม.ย. 2568 ของ IMF ที่ได้ปรับลดประมาณการเศรษฐกิจกัมพูชา ไทย และเวียดนามมากที่สุดในอาเซียน จากผลกระทบของมาตรการปรับขึ้นภาษีนำเข้าสินค้าของสหรัฐฯ

โดย IMF ปรับลดประมาณการเศรษฐกิจโลกในปี 2568 จากเดิมคาดว่าจะขยายตัว 3.3% เหลือ 2.8% และโอกาสที่เศรษฐกิจโลกจะขยายตัวต่ำกว่า 2% ในปี 2568 มีถึงเกือบ 30% ซึ่งสูงกว่าการประเมินครั้งก่อน โดยปัจจัยกดดันมาจากความตึงเครียดทางการค้าที่เพิ่มขึ้น โดยเฉพาะจากมาตรการภาษีศุลกากรของสหรัฐฯ ต่อจีนและประเทศต่างๆ ซึ่งจะส่งผลกระทบทั้งทางตรงและทางอ้อมต่อการค้าโลก

นอกจากนี้ IMF ปรับลดประมาณการเศรษฐกิจกัมพูชา ไทย และเวียดนามมากที่สุดในอาเซียนที่ 1.8%, 1.1% และ 0.9% ตามลำดับ โดย IMF คาดว่า เศรษฐกิจไทยในปี 2568 จะขยายตัวเพียง 1.8% สะท้อนถึงความเปราะบางของเศรษฐกิจไทยต่อมาตรการกีดกันทางการค้าของสหรัฐฯ ซึ่งเป็นปัจจัยเสี่ยงสำคัญที่อาจฉุดรั้งการเติบโตของเศรษฐกิจไทยในระยะข้างหน้า

3 ช่องทางผลกระทบของมาตรการภาษีตอบโต้ของสหรัฐฯ ต่ออาเซียน

Krungthai COMPASS มองว่า แม้ปัจจุบันมาตรการภาษีของสหรัฐฯ อยู่ระหว่างการพิจารณาของศาลอุทธรณ์ แต่เนื่องจากกระบวนการพิจารณามีแนวโน้มยืดเยื้อ และยังมีความเสี่ยงที่รัฐบาลสหรัฐฯ อาจหันไปใช้กฎหมายอื่นในการผลักดันมาตรการภาษี จึงคาดว่าอย่างน้อยในปี 2568 สหรัฐฯ ยังคงดำเนินมาตรการภาษีตอบโต้ต่อไป ซึ่งจะส่งผลกระทบต่ออาเซียนผ่าน 3 ช่องทางหลัก

1. การส่งออกสินค้า

1.1.ผลกระทบทางตรง

การส่งออกสินค้าของอาเซียนอาจได้รับผลกระทบทางตรงจากการชะลอตัวของเศรษฐกิจสหรัฐฯ และความสามารถในการแข่งขันที่ลดลง โดยเฉพาะประเทศในอาเซียนที่พึ่งพาตลาดสหรัฐฯ สูงอย่างกัมพูชา เวียดนาม และไทย ซึ่งมีสัดส่วนการส่งออกสินค้าไปสหรัฐฯ ในปี 2567 สูงถึง 37%, 27% และ 18% ของมูลค่าการส่งออกสินค้าทั้งหมด ตามลำดับ อีกทั้งยังเป็นประเทศที่จะถูกสหรัฐฯ เก็บภาษีตอบโต้ในอัตราที่สูง ซึ่งอาจทำให้ความต้องการนำเข้าสินค้าของสหรัฐฯ มีแนวโน้มลดลง รวมทั้งอาจทำให้สหรัฐฯ หันไปนำเข้าสินค้าจากประเทศอื่นที่ถูกเก็บภาษีตอบโต้ที่ต่ำกว่า

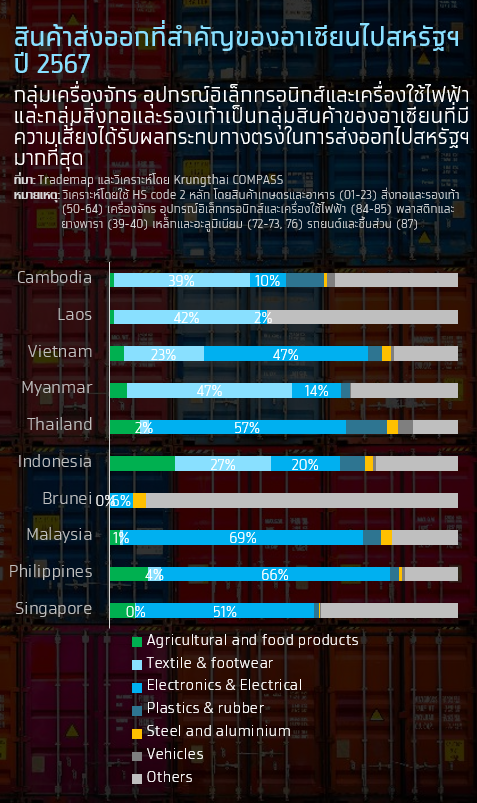

โดย Krungthai COMPASS ประเมินว่า สินค้าส่งออกของอาเซียนที่มีความเสี่ยงได้รับผลกระทบทางตรงในการส่งออกไปสหรัฐฯ มากที่สุด คือ กลุ่มเครื่องจักร อุปกรณ์อิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า และกลุ่มสิ่งทอและรองเท้า เนื่องจากในปี 2567 อาเซียนส่งออกสินค้าเหล่านี้ไปสหรัฐฯ เฉลี่ยสูงถึง 34% และ 19% ของมูลค่าการส่งออกสินค้าทั้งหมดไปสหรัฐฯ ตามลำดับ รวมทั้งยังเป็นกลุ่มสินค้าที่สหรัฐฯ สามารถนำเข้าจากตลาดอื่นทดแทนได้ง่าย อย่างไรก็ดี อาเซียนอาจได้รับอานิสงส์ในการส่งออกสินค้าบางกลุ่มไปยังสหรัฐฯ เพื่อทดแทนสินค้าจากจีนที่จะถูกสหรัฐฯ เก็บภาษีนำเข้าที่สูง โดยเฉพาะสินค้าที่อาเซียนมีศักยภาพในการผลิตและมีกำลังการผลิตส่วนเกิน เช่น ถุงมือยาง ผลิตภัณฑ์พลาสติก เป็นต้น ซึ่งอาจลดทอนผลกระทบต่อผู้ประกอบการได้บ้าง

1.2. ผลกระทบทางอ้อม

การส่งออกสินค้าของอาเซียนอาจได้รับผลกระทบทางอ้อมจากการชะลอตัวของเศรษฐกิจจีนที่ถูกสหรัฐฯ เก็บภาษีนำเข้าสูง2 ซึ่งอาจทำให้ความต้องการนำเข้าสินค้าของจีนมีแนวโน้มลดลง

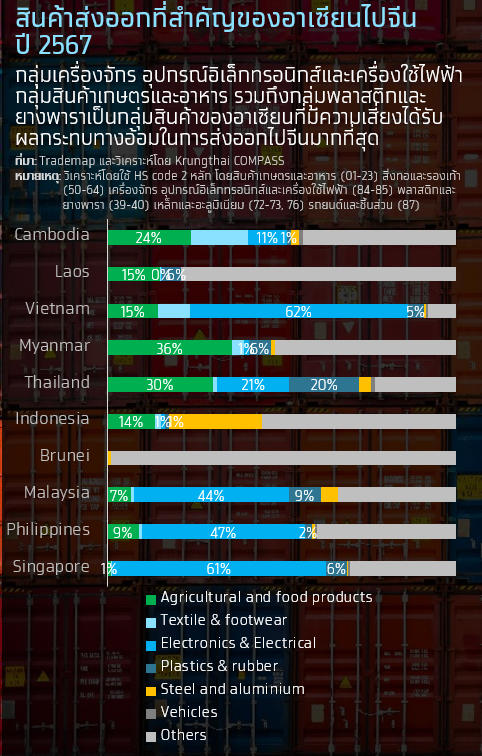

โดย Krungthai COMPASS ประเมินว่า สินค้าส่งออกของอาเซียนที่มีความเสี่ยงได้รับผลกระทบทางอ้อมในการส่งออกไปจีนมากที่สุด คือ กลุ่มเครื่องจักร อุปกรณ์อิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า กลุ่มสินค้าเกษตรและอาหาร รวมถึงสินค้าขั้นต้นและขั้นกลางที่เป็นห่วงโซ่การผลิตของจีนอย่างกลุ่มพลาสติกและยางพารา เนื่องจากในปี 2567 อาเซียนส่งออกสินค้าเหล่านี้ไปจีนเฉลี่ยสูงถึง 25%, 15% และ 6% ของมูลค่าการส่งออกสินค้าทั้งหมดไปจีน ตามลำดับ อีกทั้งการส่งออกสินค้าของอาเซียนยังเผชิญกับปัญหาอุปทานส่วนเกิน (Oversupply) ในจีนในหลายกลุ่มสินค้า และมีแนวโน้มเกิดปัญหาต่อเนื่องในช่วงปี 2568-2573 เช่น รองเท้า เครื่องใช้ไฟฟ้า แผงโซลาร์เซลล์ เคมีภัณฑ์และพลาสติก รถยนต์ แบตเตอรี่ลิเทียม และเหล็ก เป็นต้น ซึ่งอาจซ้ำเติมต่อการส่งออกสินค้าของอาเซียนไปจีน

2. การผลิต

สงครามการค้ารอบใหม่คาดจะทำให้ปัญหาสินค้าจีนทะลักมีแนวโน้มรุนแรงมากขึ้น ซึ่งจะกดดันต่อการผลิตและการจ้างงานในหลายอุตสาหกรรมที่สำคัญของอาเซียน เนื่องจากความต้องการนำเข้าสินค้าจีนของสหรัฐฯ มีแนวโน้มลดลงจากต้นทุนการนำเข้าที่สูงขึ้น ประกอบกับการชะลอตัวของเศรษฐกิจจีน และปัญหากำลังการผลิตส่วนเกิน (Overcapacity) ในจีนที่ยังไม่ดีขึ้น จะทำให้ผู้ผลิตจีนมีแนวโน้มระบายสินค้าเข้าสู่ตลาดอื่นมากขึ้น โดยเฉพาะอาเซียน

ธุรกิจที่มีความเสี่ยงได้รับผลกระทบสูงจากปัญหาสินค้าจีนทะลักเข้ามาในตลาดอาเซียน เช่น รถยนต์ เคมีภัณฑ์ เหล็กและอะลูมิเนียม เครื่องจักร อุปกรณ์อิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า เป็นต้น เนื่องจากเป็นกลุ่มสินค้าที่อาเซียนนำเข้าจากจีนในช่วงปี 2560-2567 เพิ่มขึ้นสูงถึงราว 3%-14% ต่อปี ซึ่งอาจทำให้ความสามารถในการแข่งขันด้านราคาของผู้ประกอบการในอาเซียนมีแนวโน้มลดลง โดยเฉพาะ SMEs จากความเสียเปรียบด้านต้นทุนการผลิตที่สูงกว่าจีน และจะซ้ำเติมปัญหาในภาคการผลิตของอาเซียนที่จะได้รับผลกระทบจากการส่งออกที่มีแนวโน้มลดลง

3. การลงทุน

สงครามการค้าระยะแรกในช่วงปี 2561-2562 ทำให้มีการย้ายฐานการผลิตจากจีนมายังอาเซียนเพิ่มขึ้นต่อเนื่อง โดยในปี 2566 มูลค่าการลงทุนโดยตรงจากจีนในอาเซียนอยู่ที่ 2.5 หมื่นล้านดอลลาร์สหรัฐฯ ซึ่งเพิ่มขึ้นเกือบ 2 เท่า เมื่อเทียบกับปี 2560

อย่างไรก็ดี มาตรการภาษีตอบโต้ของสหรัฐฯ ที่เริ่มมีผลบังคับใช้ในปี 2568 อาจส่งผลกระทบต่อการลงทุนโดยตรงจากต่างประเทศของอาเซียน โดยเฉพาะประเทศที่เคยได้รับประโยชน์จากการย้ายฐานการผลิตของจีนอย่างเวียดนามและไทย เนื่องจากจะถูกสหรัฐฯ เก็บภาษีตอบโต้ที่สูงถึง 46% และ 36% ตามลำดับ ซึ่งอาจส่งผลให้ความสามารถในการแข่งขันด้านราคาของสินค้าจากประเทศเหล่านี้ในตลาดสหรัฐฯ มีแนวโน้มลดลง และอาจทำให้นักลงทุนชะลอการลงทุนเพื่อรอความชัดเจน หรืออาจมีการย้ายฐานการผลิตไปยังประเทศที่จะถูกเก็บภาษีตอบโต้ในอัตราภาษีที่ต่ำกว่า เช่น ฟิลิปปินส์ (17%) และสิงคโปร์ (10%) โดยเฉพาะในอุตสาหกรรมที่พึ่งพาการส่งออกไปยังสหรัฐฯ เช่น เครื่องจักร อุปกรณ์อิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า รวมถึงสิ่งทอและรองเท้า เป็นต้น

นอกจากนี้ บริษัทสัญชาติสหรัฐฯ ที่ลงทุนในอาเซียนอาจย้ายฐานการผลิตกลับไปยังสหรัฐฯ (Reshoring) เพื่อหลีกเลี่ยงต้นทุนภาษีที่สูงขึ้น สะท้อนจากผลสำรวจของ Kearney (2025) ชี้ว่า ผู้บริหารระดับสูงที่วางแผนจะย้ายฐานการผลิตกลับไปยังสหรัฐฯ ภายใน 3 ปีข้างหน้ามีสัดส่วนเพิ่มขึ้นถึง 15% เมื่อเทียบกับปีก่อน และราว 50% ของผู้บริหารระดับสูงระบุว่าความตึงเครียดทางการค้าจะเป็นแรงผลักดันที่สำคัญในการย้ายฐานการผลิตกลับไปยังสหรัฐฯ3 ซึ่งอาจทำให้เม็ดเงินลงทุนจากต่างประเทศที่จะเข้ามาอาเซียนในอนาคตมีแนวโน้มลดลง

อย่างไรก็ดี การตัดสินใจย้ายฐานการผลิตออกจากอาเซียนจำเป็นต้องพิจารณาปัจจัยหลายประการ ทั้งในด้านต้นทุนแรงงาน ความพร้อมของระบบโครงสร้างพื้นฐาน ตลอดจนกฎระเบียบและสิทธิประโยชน์ด้านการลงทุน อีกทั้งยังคงต้องติดตามความคืบหน้าของการเจรจาระหว่างอาเซียนกับสหรัฐฯ ที่อาจนำไปสู่อัตราภาษีตอบโต้ที่ลดลง ซึ่งอาจทำให้อาเซียนยังคงได้รับประโยชน์จากการย้ายฐานการผลิต

แนวทางการปรับตัวของผู้ประกอบการท่ามกลางความไม่แน่นอนที่สูงขึ้น

Krungthai COMPASS แนะนำผู้ประกอบการไทย ควรติดตามคำตัดสินเกี่ยวกับมาตรการภาษีของศาลอุทธรณ์สหรัฐฯ และติดตามความคืบหน้าในการเจรจาการค้าระหว่างไทยกับสหรัฐฯ อย่างใกล้ชิด เพื่อประเมินแนวโน้มและผลกระทบต่อการส่งออกสินค้า โดยเฉพาะสินค้าที่พึ่งพาตลาดสหรัฐฯ เป็นหลัก รวมทั้งเตรียมความพร้อมในการปรับตัว เช่น การจัดหาวัตถุดิบจากหลายแหล่ง การวางแผนการผลิต รวมถึงการบริหารจัดการสินค้าคงคลัง เป็นต้น

นอกจากนี้ ผู้ประกอบการไทยควรลดความเสี่ยงจากการพึ่งพาตลาดหลักอย่างสหรัฐฯ และจีน และหันมาให้ความสำคัญกับการกระจายตลาดส่งออกไปยังตลาดใหม่ที่มีศักยภาพ เช่น ตลาดอาเซียน โดยใช้ประโยชน์จากข้อตกลงการค้าเสรี (FTA) ภายในภูมิภาค เช่น ความตกลงการค้าเสรีอาเซียน (AFTA) และความตกลงหุ้นส่วนทางเศรษฐกิจระดับภูมิภาค (RCEP) ซึ่งจะช่วยบรรเทาผลกระทบจากสงครามการค้า และเพิ่มโอกาสด้านการค้าและการลงทุนภายในภูมิภาคอาเซียนมากขึ้น

โดย Krungthai COMPASS ประเมินว่า เวียดนาม มาเลเซีย และอินโดนีเซียเป็นประเทศในอาเซียนที่มีศักยภาพในการส่งออกของผู้ประกอบการไทย เพื่อลดผลกระทบจากความไม่แน่นอนของนโยบายการค้าของสหรัฐฯ โดยพิจารณาจากตัวชี้วัดใน 3 มิติ ดังนี้

สินค้าใดของไทยที่มีศักยภาพในการส่งออกไปเวียดนาม

Krungthai COMPASS ประเมินว่า ลวดทองแดง น้ำตาล รวมถึงน้ำมันปิโตรเลียม แผงควบคุม ยางพารา และแผ่นอะลูมิเนียมเป็นกลุ่มสินค้าที่มีศักยภาพของไทยในการขยายการส่งออกไปเวียดนามมากขึ้น ดังนี้

สินค้าใดของไทยที่มีศักยภาพในการส่งออกไปมาเลเซีย

Krungthai COMPASS ประเมินว่า เนื้อสัตว์ รวมถึงเรือขุด เครื่องบิน แผงควบคุม และโทรศัพท์ เป็นกลุ่มสินค้าที่มีศักยภาพของไทยในการขยายการส่งออกไปมาเลเซียมากขึ้น ดังนี้

สินค้าใดของไทยที่มีศักยภาพในการส่งออกไปอินโดนีเซีย

Krungthai COMPASS ประเมินว่า ข้าว และน้ำมันปิโตรเลียม เป็นกลุ่มสินค้าที่มีศักยภาพของไทย

ในการขยายการส่งออกไปอินโดนีเซียมากขึ้น ดังนี้

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)