.jpg)

เที่ยวดีมีคืน 2568 ลดหย่อนภาษีสูงสุด 30,000 บาท โฮมสเตย์-ร้านอาหารแบบไหนร่วมได้?

เที่ยวดีมีคืน 2568 ลดหย่อนภาษีสูงสุด 30,000 บาท โฮมสเตย์แบบไหนถึงร่วมได้ ร้านอาหารต้องเป็นของโรงแรมอย่างเดียวหรือเปล่า เช็กคำตอบได้ที่นี่

มาตรการภาษีเพื่อการสนับสนุนการท่องเที่ยวในประเทศไทย หรือเที่ยวดีมีคืน 2568 ได้เริ่มขึ้นตั้งแต่วันที่ 29 ต.ค. 68 เพื่อกระตุ้นการใช้จ่ายภายในประเทศ และสร้างแรงจูงใจให้คนไทยเดือนทางท่องเที่ยวไปยังจังหวัดท่องเที่ยวเมืองรองมากขึ้น สำหรับผู้มีเงินได้บุคคลธรรมดา สามารถนำค่าใช้จ่ายในการท่องเที่ยวในประเทศมาหักลดหย่อนภาษีได้ โดยแบ่งตามพื้นที่การใช้จ่าย ดังนี้

- เที่ยวเมืองหลัก : หักลดหย่อนได้ตามที่จ่ายจริง สูงสุด 20,000 บาท (คิดในอัตรา 1 เท่า)

- เที่ยวเมืองรอง : ได้รับสิทธิสุดพิเศษ โดยนำค่าใช้จ่ายมาหักลดหย่อนได้ในอัตรา 1.5 เท่า ของจำนวนที่จ่ายจริง ทำให้สามารถลดหย่อนได้สูงสุดถึง 30,000 บาท (จากการจ่ายจริงไม่เกิน 20,000 บาท)

กระทรวงการคลังเปิดเผยรายละเอียดข้อมูล คำถามพร้อมคำตอบไว้ ดังนี้

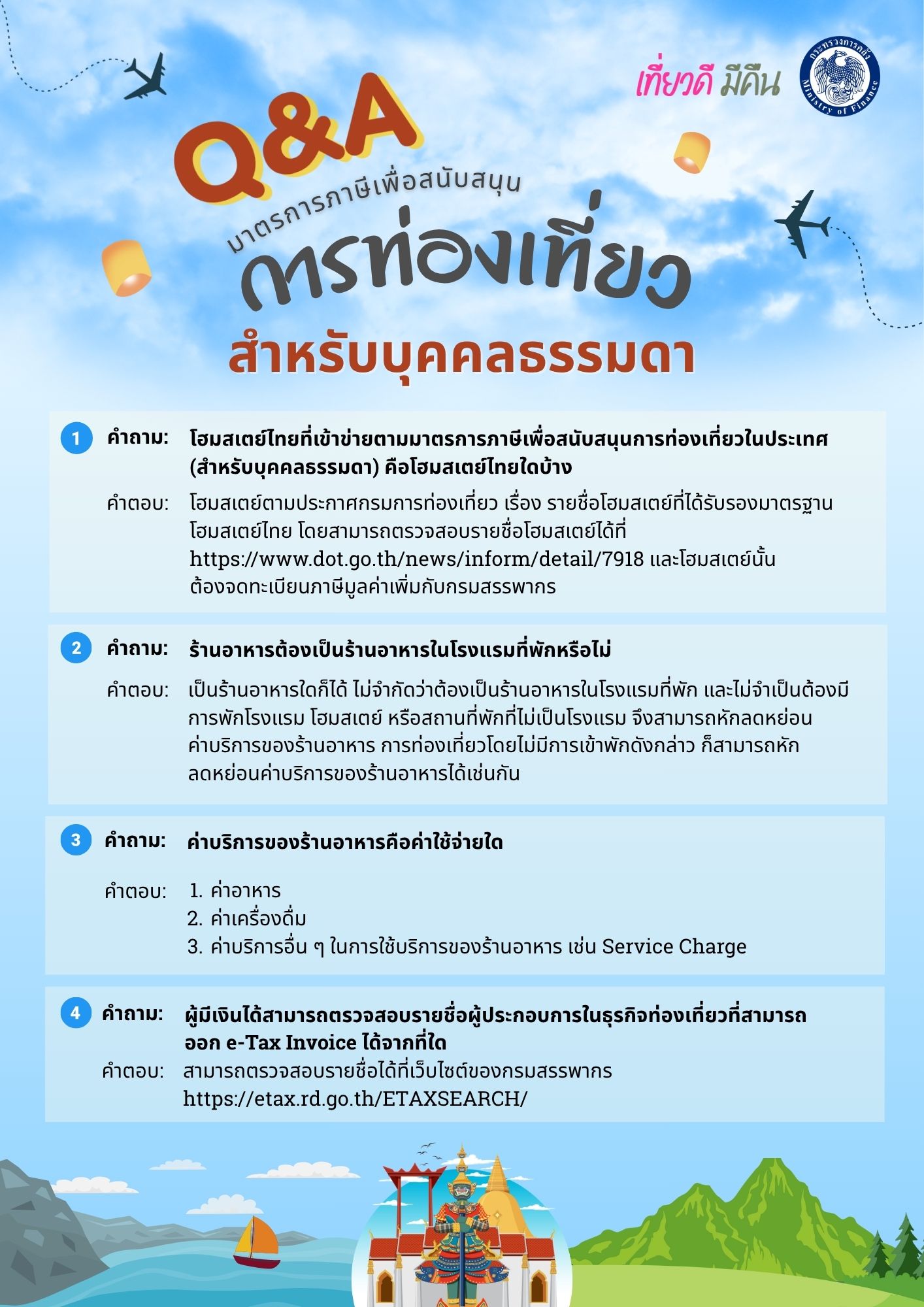

มาตรการภาษีเพื่อสนับสนุนการท่องเที่ยว

สำหรับบุคลธรรมดา

คำถาม : โฮมสเตย์ไทยที่เข้าข่ายตามมาตรการภาษีเพื่อสนับสนุนการท่องเที่ยวในประเทศ (สำหรับบุคคลธรรมดา) คือโฮมสเตย์ไทยใดบ้าง?

- คำตอบ : โฮมสเตย์ตามประกาศกรมการท่องเที่ยว เรื่อง รายชื่อโฮมสเตย์ที่ได้รับรองมาตรฐาน โฮมสเตย์ไทย โดยสามารถตรวจสอบรายชื่อโฮมสเตย์ได้ที่ https://www.dot.go.th/news/inform/detail/7918 และโฮมสเตย์นั้นต้องจดทะเบียนภาษีมูลค่าเพิ่มกับกรมสรรพากร

คำถาม : ร้านอาหารต้องเป็นร้านอาหารในโรงแรมที่พักหรือไม่

- คำตอบ : เป็นร้านอาหารใดก็ได้ ไม่จำกัดว่าต้องเป็นร้านอาหารในโรงแรมที่พัก และไม่จำเป็นต้องมีการพักโรงแรม โฮมสเตย์ หรือสถานที่พักที่ไม่เป็นโรงแรม จึงสามารถหักลดหย่อนค่าบริการของร้านอาหาร การท่องเที่ยวโดยไม่มีการเข้าพักดังกล่าว ก็สามารถหักลดหย่อนค่าบริการของร้านอาหารได้เช่นกัน

คำถาม : ค่าบริการของร้านอาหารคือค่าใช้จ่ายใด

- คำตอบ :

- 1.ค่าอาหาร

- 2.ค่าเครื่องดื่ม

- 3.ค่าบริการอื่นๆ ในการใช้บริการของร้านอาหาร เช่น Service Charge

คำถาม : ผู้มีเงินได้สามารถตรวจสอบรายชื่อผู้ประกอบการในธุรกิจท่องเที่ยวที่สามารถออก e-Tax Invoice ได้จากที่ใด

- คำตอบ : สามารถตรวจสอบรายชื่อได้ที่เว็บไซต์ของกรมสรรพากร https://etax.rd.go.th/ETAXSEARCH/

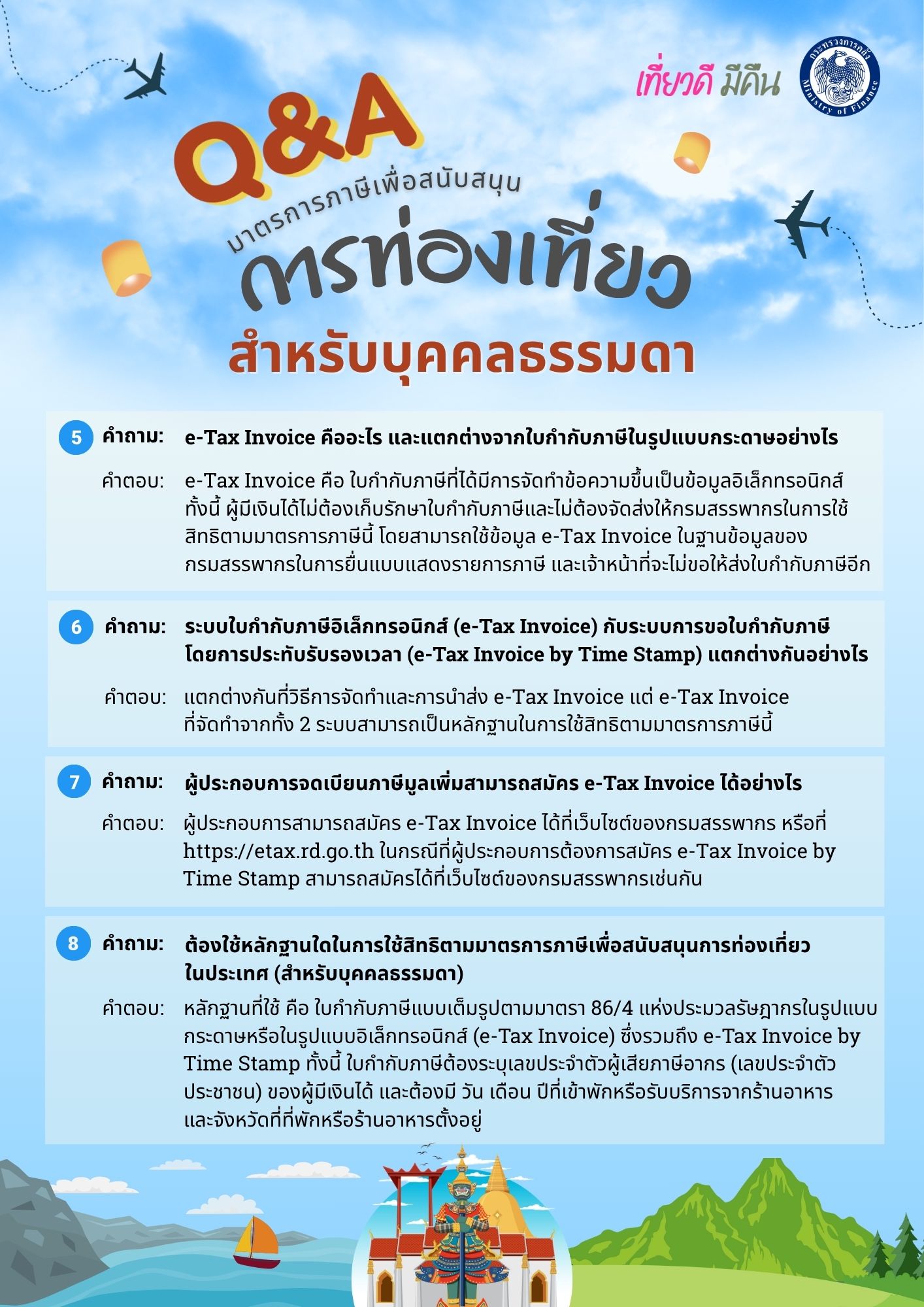

คำถาม : e-Tax Invoice คืออะไร และแตกต่างจากใบกำกับภาษีในรูปแบบกระดาษอย่างไร

- คำตอบ : e-Tax Invoice คือ ใบกำกับภาษีที่ได้มีการจัดทำข้อความขึ้นเป็นข้อมูลอิเล็กทรอนิกส์ ทั้งนี้ ผู้มีเงินได้ไม่ต้องเก็บรักษาใบกำกับภาษีและไม่ต้องจัดส่งให้กรมสรรพากรในการใช้สิทธิตามมาตรการภาษีนี้ โดยสามารถใช้ข้อมูล e-Tax Invoice ในฐานข้อมูลของกรมสรรพากรในการยื่นแบบแสดงรายการภาษี และเจ้าหน้าที่จะไม่ขอให้ส่งใบกำกับภาษีอีก

คำถาม : ระบบใบกำกับภาษีอิเล็กทรอนิกส์ (e-Tax Invoice) กับระบบการขอใบกำกับภาษีโดยการประทับรับรองเวลา (e-Tax Invoice by Time Stamp) แตกต่างกันอย่างไร

- คำตอบ : แตกต่างกันที่วิธีการจัดทำและการนำส่ง e-Tax Invoice แต่ e-Tax Invoice ที่จัดทำจากทั้ง 2 ระบบสามารถเป็นหลักฐานในการใช้สิทธิตามมาตรการภาษีนี้

คำถาม : ผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่มสามารถสมัคร e-Tax Invoice ได้อย่างไร

- คำตอบ : ผู้ประกอบการสามารถสมัคร e-Tax Invoice ได้ที่เว็บไซต์ของกรมสรรพากร หรือที่ https://etax.rd.go.th ในกรณีที่ผู้ประกอบการต้องการสมัคร e-Tax Invoice by Time Stamp สามารถสมัครได้ที่เว็บไซต์ของกรมสรรพากรเช่นกัน

คำถาม : ต้องใช้หลักฐานใดในการใช้สิทธิตามมาตรการภาษีเพื่อสนับสนุนการท่องเที่ยวในประเทศ (สำหรับบุคคลธรรมดา)

- คำตอบ : หลักฐานที่ใช้ คือ ใบกำกับภาษีแบบเต็มรูปตามมาตรา 86/4 แห่งประมวลรัษฎากรในรูปแบบกระดาษหรือในรูปแบบอิเล็กทรอนิกส์ (e-Tax Invoice) ซึ่งรวมกับ e-Tax Invoice by Time Stamp ทั้งนี้ ใบกำกับภาษีต้องระบุเลขประจำตัวผู้เสียภาษีอากร (เลขประจำตัวประชาชน) ของผู้มีเงินได้ และต้องมี วัน เดือน ปีที่เข้าพัก หรือรับบริการจากร้านอาหาร และจังหวัดที่ที่พักหรือร้านอาหารตั้งอยู่

|

|

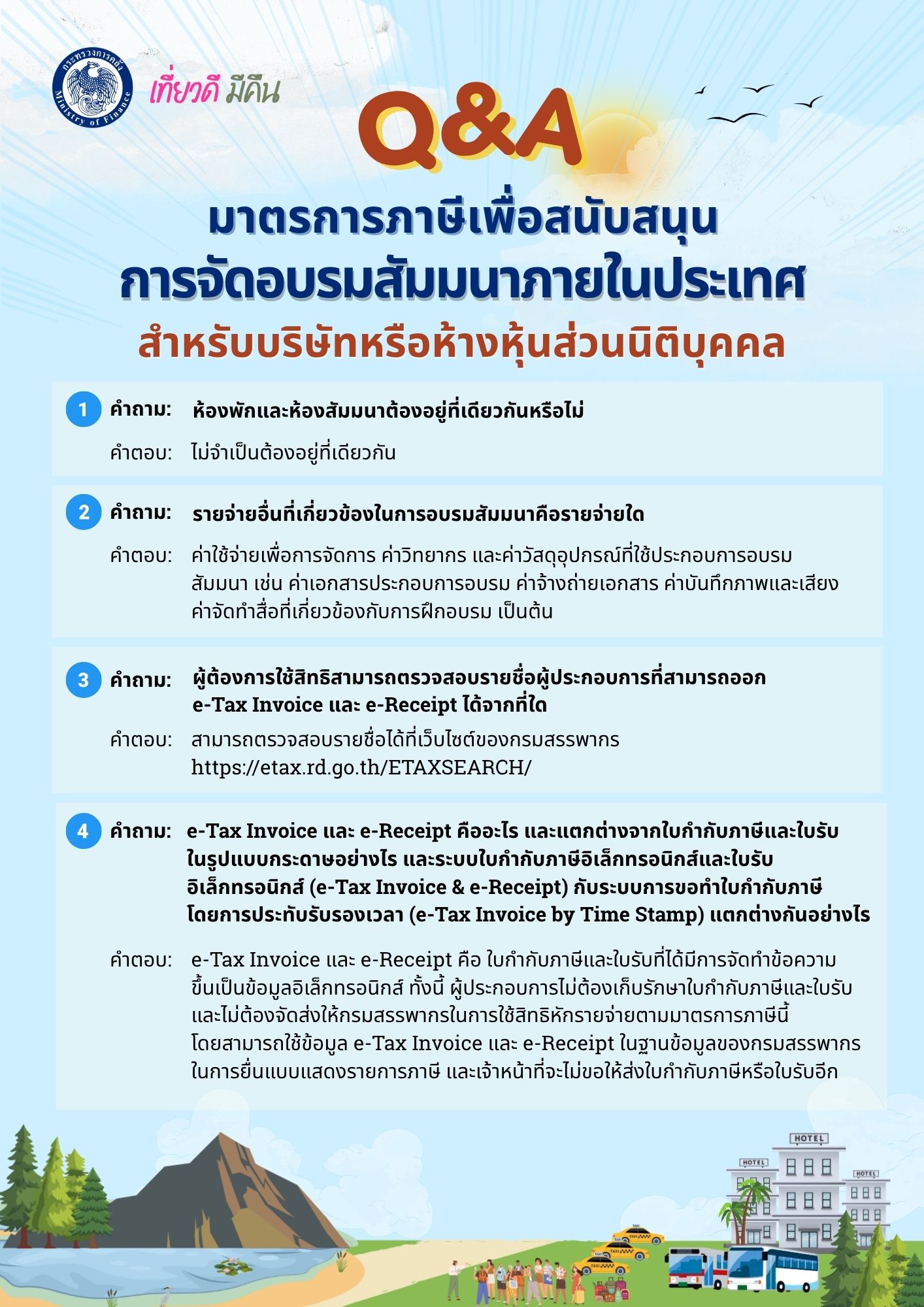

มาตรการภาษีเพื่อสนับสนุนการจัดอบรมสัมมนาภายในประเทศ

สำหรับบริษัทหรือห้างหุ้นส่วนนิติบุคคล

คำถาม : ห้องพักและห้องสัมมนาต้องอยู่ที่เดียวกันหรือไม่

- คำตอบ : ไม่จำเป็นต้องอยู่ที่เดียวกัน

คำถาม : รายจ่ายอื่นที่เกี่ยวข้องในการอบรมสัมมนาคือรายจ่ายใด

- คำตอบ : ค่าใช้จ่ายเพื่อการจัดการ ค่าวิทยากร และค่าวัสดุอุปกรณ์ที่ใช้ประกอบการอบรมสัมมนา เช่น ค่าเอกสารประกอบการอบรม ค่าจ้างถ่ายเอกสาร ค่าบันทึกภาพและเสียง ค่าจัดทำสื่อที่เกี่ยวข้องกับการฝึกอบรม เป็นต้น

คำถาม : ผู้ต้องการใช้สิทธิสามารถตรวจสอบรายชื่อผู้ประกอบการที่สามารถออก e-Tax Invoice และ e-Receipt ได้จากที่ใด

- คำตอบ : สามารถตรวจสอบรายชื่อได้ที่เว็บไซต์ของกรมสรรพากร https://etax.rd.go.th/ETAXSEARCH/

คำถาม : e-Tax Invoice และ e-Receipt คืออะไร และแตกต่างจากใบกำกับภาษีและใบรับในรูปแบบกระดาษอย่างไร และระบบใบกำกับภาษีอิเล็กทรอนิกส์และใบรับอิเล็กทรอนิกส์ (e-Tax Invoice & e-Receipt) กับระบบการขอทำใบกำกับภาษีโดยการประทับรับรองเวลา (e-Tax Invoice by Time Stamp) แตกต่างกันอย่างไร

- คำตอบ : e-Tax Invoice และ e-Receipt คือ ใบกำกับภาษีและใบรับที่ได้มีการจัดทำข้อความขึ้นเป็นข้อมูลอิเล็กทรอนิกส์ ทั้งนี้ ผู้ประกอบการไม่ต้องเก็บรักษาใบกำกับภาษีและใบรับ และไม่ต้องจัดส่งให้กรมสรรพากรในการใช้สิทธิหักรายจ่ายตามมาตรการภาษีนี้ โดยสามารถใช้ข้อมูล e-Tax Invoice และ e-Receipt ในฐานข้อมูลของกรมสรรพากรในการยื่นแบบแสดงรายการภาษี และเจ้าหน้าที่จะไม่ขอให้ส่งใบกำกับภาษีหรือใบรับอีก

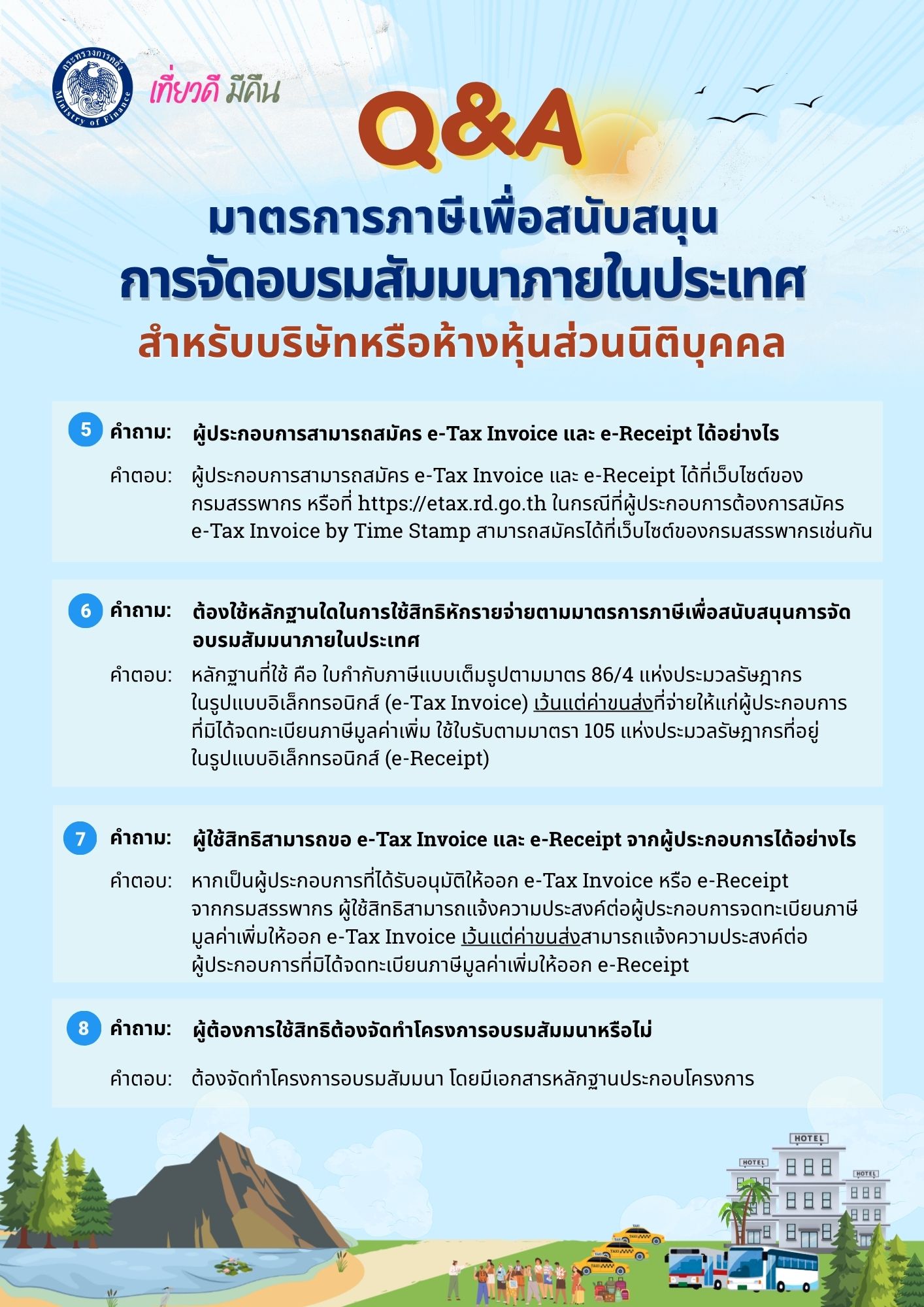

คำถาม : ผู้ประกอบการสามารถสมัคร e-Tax Invoice และ e-Receipt ได้อย่างไร

- คำตอบ : ผู้ประกอบการสามารถสมัคร e-Tax Invoice และ e-Receipt ได้ที่เว็บไซต์ของกรมสรรพากร หรือที่ https://etax.rd.go.th ในกรณีที่ผู้ประกอบการต้องการสมัคร e-Tax Invoice by Time Stamp สามารถสมัครได้ที่เว็บไซต์ของกรมสรรพากรเช่นกัน

คำถาม : ต้องใช้หลักฐานใดในการใช้สิทธิหักรายจ่ายตามมาตรการภาษีเพื่อสนับสนุนการจัดอบรมสัมมนาภายในประเทศ

- คำตอบ : หลักฐานที่ใช้ คือ ใบกำกับภาษีแบบเต็มรูปตามมาตรา 86/4 แห่งประมวลรัษฎากร ในรูปแบบอิเล็กทรอนิกส์ (e-Tax Invoice) เว้นแต่ค่าขนส่งที่จ่ายให้แก่ผู้ประกอบการที่มิได้จดทะเบียนภาษีมูลค่าเพิ่ม ใช้ใบรับตามมาตรา 105 แห่งประมวลรัษฎากรในรูปแบบอิเล็กทรอนิกส์ (e-Receipt)

คำถาม : ผู้ใช้สิทธิสามารถขอ e-Tax Invoice และ e-Receipt จากผู้ประกอบการได้อย่างไร

- คำตอบ : หากเป็นผู้ประกอบการที่ได้รับอนุมัติให้ออก e-Tax Invoice หรือ e-Receipt จากกรมสรรพากร ผู้ใช้สิทธิสามารถแจ้งความประสงค์ต่อผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่มให้ออก e-Tax Invoice เว้นแต่ค่าขนส่งสามารถแจ้งความประสงค์ต่อผู้ประกอบการที่มิได้จดทะเบียนภาษีมูลค่าเพิ่มให้ออก e-Receipt

คำถาม : ผู้ต้องการใช้สิทธิต้องจัดทำโครงการอบรมสัมมนาหรือไม่

- คำตอบ : ต้องจัดทำโครงการอบรมสัมมนา โดยมีเอกสารหลักฐานประกอบโครงการ

|

|

มาตรการภาษีเพื่อสนับสนุนการปรับปรุงโรงแรมที่พัก

คำถาม : เครื่องตกแต่งหรือเฟอร์นิเจอร์ที่เป็นส่วนประกอบและยึดติดกับอาคารเป็นการถาวรมีลักษณะอย่างไร

- คำตอบ : ต้องไม่อาจแยกจากอาคารได้ นอกจากจะทำลาย ทำให้สลาย หรือทำให้เปลี่ยนแปลงรูปทรงหรือสภาพไป

คำถาม : โรงแรมที่สามารถใช้สิทธิหักรายจ่ายตามมาตรการภาษีเพื่อสนับสนุนการปรับปรุงโรงแรมที่พัก มีอะไรบ้าง

- คำตอบ : โรงแรมตามพระราชบัญญัติโรงแรม พ.ศ. 2547 ซึ่งหมายถึง สถานที่พักที่จัดตั้งขึ้นโดยมีวัตถุประสงค์ในทางธุรกิจ เพื่อให้บริการที่พักชั่วคราวสำหรับคนเดินทางหรือบุคคลอื่นใด โดยมีค่าตอบแทน และแบ่งเป็น 4 ประเภท ดังนี้

- โรงแรมประเภท 1 หมายความว่า โรงแรมที่ให้บริการเฉพาะห้องพัก และมีห้องพักไม่เกิน 50 ห้อง

- โรงแรมประเภท 2 หมายความว่า โรงแรมที่ให้บริการเฉพาะห้องพักเกิน 50 ห้อง หรือโรงแรมที่ให้บริการห้องพักและห้องอาหารหรือสถานที่สำหรับบริการอาหารหรือสถานที่สำหรับประกอบอาหาร

- โรงแรมประเภท 3 หมายความว่า โรงแรมที่ให้บริการห้องพัก ห้องอาหารหรือสถานที่สำหรับบริการอาหารหรือสถานที่สำหรับประกอบอาหาร และสถานบริการตามกฎหมายว่าด้วยสถานบริการ หรือห้องประชุมสัมมนา

- โรงแรมประเภท 4 หมายความว่า โรงแรมที่ให้บริการห้องพัก ห้องอาหารหรือสถานที่สำหรับบริการอาหารหรือสถานที่สำหรับประกอบอาหาร สถานบริการตามกฎหมายว่าด้วยสถานบริการ และห้องประชุมสัมมนา

คำถาม : หากปรับปรุงโรงแรมไม่แล้วเสร็จภายในวันที่ 31 มีนาคม 2569 แต่ได้มีการจ่ายเงินไปแล้ว จะใช้สิทธิหักรายจ่ายตามมาตรการภาษีเพื่อสนับสนุนการปรับปรุงโรงแรมที่พักได้หรือไม่ อย่างไร

- คำตอบ : ไม่สามารถใช้สิทธิได้ เนื่องจากต้องอยู่ในสภาพพร้อมใช้งานตามประสงค์ภายในวันที่ 31 มีนาคม 2569

คำถาม : หากจ้างออกแบบปรับปรุงโรงแรมโดยจ่ายเงินภายในวันที่ 31 มีนาคม 2569 แต่ปรับปรุงโรงแรมไม่แล้วเสร็จและไม่พร้อมใช้งานภายในวันที่ 31 มีนาคม 2569 จะสามารถใช้สิทธิตามมาตรการภาษีเพื่อสนับสนุนการปรับปรุงโรงแรมที่พักได้หรือไม่

- คำตอบ : ไม่สามารถใช้สิทธิได้ อย่างไรก็ดี หากมีการลงทุนปรับปรุงโรงแรมแล้วเสร็จและพร้อมใช้งานตามประสงค์ภายในวันที่ 31 มีนาคม 2569 และมีการบันทึกค่าจ้างออกแบบดังกล่าวรวมอยู่ในมูลค่าของทรัพย์สิน ก็สามารถใช้สิทธิได้

คำถาม : การซ่อมแซมอาคารสามารถใช้สิทธิตามมาตรการภาษีเพื่อสนับสนุนการปรับปรุงโรงแรมที่พักได้หรือไม่

- คำตอบ : หากเป็นการซ่อมแซมให้คงสภาพเดิม ไม่สามารถใช้สิทธิได้

คำถาม : หากต้องการใช้สิทธิตามมาตรการภาษีเพื่อสนับสนุนการปรับปรุงโรงแรมที่พักจะต้องดำเนินการอย่างไร และต้องใช้หลักฐานใด

- คำตอบ :

- 1.ต้องจัดทำโครงการลงทุนและแผนการจ่ายเงิน และแจ้งต่ออธิบดีกรมสรรพากรผ่านเว็บไซต์ของกรมสรรพากร (https://www.rd.go.th) ภายในวันที่ 31 มีนาคม 2569

- 2.ต้องจัดทำรายงานแสดงรายละเอียดของทรัพย์สินที่ใช้สิทธิตามที่อธิบดีกรมสรรพากรประกาศกำหนด และเก็บรักษารายงานดังกล่าว รวมทั้งเอกสารประกอบการลงรายการในรายงานไว้ ณ สถานประกอบการ พร้อมที่จะให้เจ้าพนักงานประเมินตรวจสอบได้

ทั้งนี้ เอกสารหลักฐานดังกล่าวต้องมีสัญญา ใบสั่งซื้อ ใบสั่งจ้าง หรือข้อตกลงในลักษณะทำนองเดียวกันรวมอยู่ด้วย

|

|

.jpg)

.jpg)